L’accès au financement reste un problème majeur pour les agriculteurs en Afrique subsaharienne. Le manque de disponibilité des crédits est considéré comme un obstacle central, sinon le plus important, à l’expansion, à la modernisation et à la diversification de la production ainsi qu’à l’adoption d’innovations. La reconnaissance de l’importance cruciale du soutien à l’agriculture paysanne en Afrique devrait s’affirmer dans les prochaines années. Il s’agit de pourvoir au besoin de financement qui est estimé à 200 milliards de dollars par an. Les politiques de financement de l’agriculture devraient être relégitimées, pour corriger les nombreuses imperfections des marchés financiers. Les fonds publics et privés, comme ceux des agences de développement, des fondations, des entreprises et des ONG, parfois porteurs d’innovations, devront être canalisés vers des mécanismes incitatifs de soutien à l’agriculture, à la pêche et à l’élevage, à l’exploitation sylvicole durable.

L’agriculture africaine souffre d’un déficit endémique de financement. Le financement est l’un des principaux obstacles à la croissance du secteur agricole, en particulier les petites exploitations. Seulement 10 % des producteurs, en général ceux qui sont insérés dans des chaînes de valeur de produits de rente, ont accès au crédit. Le financement direct des activités rurales a toujours été considéré, d’une façon générale, comme coûteux et risqué, et pour cette raison il est resté très limité.

Alors que les produits et les systèmes financiers ont été améliorés dans de nombreuses zones urbaines du Sud, leur mise à disposition accuse un retard important dans les régions rurales. L’argent va à l’argent, peu au travail ou à la terre ! Il n’afflue pas le plus dans les secteurs et régions où il est le plus rare. Par voie de conséquence, elles se focalisent plutôt sur les productions de rente d’exportation (coton, café, cacao, hévéa…), délaissant les cultures vivrières domestiques, pourtant en quête de fonds.

En général, le financement agricole et rural se caractérise par deux formes institutionnelles : d’une part celles qui prennent le secteur financier et ses institutions intermédiaires (banques, établissements de microfinance, fonds d’assurance ou de garantie) comme point de départ de l’organisation des services financiers et de l’inclusion financière et, d’autre part, celles qui contractualisent leurs financements articulés avec l’organisation des filières ou « chaînes de valeur » agricoles et alimentaires

La reconnaissance de l’importance cruciale du soutien à l’agriculture est plus affirmée que par le passé. On estime que la modernisation de l’agriculture en Afrique subsaharienne nécessiterait à elle seule un volume annuel de capitaux de plus de 200 milliards d’euros. Les politiques de financement de l’agriculture devraient être relégitimées, pour corriger les nombreuses imperfections des marchés financiers. Les fonds publics et privés, comme ceux des agences de développement, des fondations, des entreprises et des ONG, parfois porteurs d’innovations, devront être canalisés vers des mécanismes incitatifs de soutien à l’agriculture, à la pêche et à l’élevage, à l’exploitation sylvicole durable. On pense en particulier aux investissements obéissant à des critères sociaux et environnementaux.

La position de la Commission de l’Union africaine est aujourd’hui très claire : « Les États membres doivent mettre davantage l’accent sur cet engagement en augmentant les investissements publics dans l’agriculture. Ils doivent améliorer l’accès et l’utilisation des services financiers par les petits exploitants agricoles/ménages ruraux qui, à leur tour, accroîtront les investissements dans le secteur agricole, car ils sont le segment le plus grand et le plus important des chaînes de valeur agricoles. » [1]

L’époque n’est plus à la formulation de politiques générales, trop normatives, en matière de crédit rural. Son avenir réside plutôt dans la conjugaison d’instruments et de mécanismes diversifiés, proches de l’emprunteur et de l’épargnant, sinon gérés du moins contrôlés par les intéressés eux-mêmes, permettant une meilleure adaptation du crédit aux besoins variés (production, mais aussi petits investissements, consommation, obligations sociales) et dans le développement de l’esprit mutualiste.

1. Les six questions de base du financement du monde rural

Les points de débat opérationnels sont au nombre de six [2].

- Crédit agricole ou crédit rural ? Les opérations en matière de crédit s’intéressent surtout à la production agricole stricto sensu (approvisionnement en intrants, matériel). L’offre de services financiers est en fait peu adaptée à la nature systémique et fluctuante des besoins des agriculteurs qui associent des productions, vivrières ou de rente, diverses formes d’élevage et des activités non directement agricoles (transformation, commercialisation, artisanat), selon un calendrier dicté par les saisons. Les services financiers à l’agriculture ne peuvent en outre être efficaces que s’ils sont insérés dans une économie rurale soutenue par des services fonctionnels : approvisionnement en intrants pour la production, commercialisation, conseil en matière d’itinéraires techniques, diffusion des modèles de gestion, systèmes d’information sur les marchés, etc.

- Crédit productif ou improductif ? Les crédits sociaux liés aux besoins familiaux (alimentation complémentaire, santé, scolarisation, dot, funérailles…) sont toujours suspects en raison des risques de non-remboursement. Il n’en demeure pas moins que la différenciation n’est pas aisée à faire quand un crédit improductif agit comme un stimulant à l’activité agricole, de l’élevage ou de la pêche.

- Argent chaud ou argent froid ? L’argent froid vient de l’extérieur, de l’État ou des bailleurs de fonds ; il est rare et peut être détourné ou non remboursé. L’argent chaud vient quant à lui des paysans, il mériterait toutes les attentions et permet un contrôle social. En Tanzanie par exemple, 40 % des ruraux seulement ont accès à un service financier, et parmi eux les trois quarts obtiennent leurs crédits auprès d’associations d’épargne et de crédit ou de prêteurs informels et rares sont ceux qui ont accès à des services bancaires. Il serait toutefois erroné d’opposer trop systématiquement les secteurs financiers officiels et informels. Il existe de nombreux liens entre les deux : par exemple, les sommes attribuées par les tontines à leurs membres sont souvent déposées en banque, de même que les réserves monétaires qui ont été constituées après la commercialisation.

Tontine de quartier à Niamakoro, Bamako, Mali © Institut Afrique Monde

- Crédit individuel ou collectif ? Le crédit va en général jusqu’à l’exploitant, mais il est le plus souvent cautionné par un groupe ou un village. Les coopératives d’épargne de crédit, apparues au Ghana dès 1956 puis au Burkina Faso, au Bénin et dans les autres pays de l’Afrique de l’Ouest, sont des groupements de personnes, sans but lucratif et à capital variable, fondé sur les principes d’union, de solidarité et d’entraide. Leur objet principal est de collecter l’épargne de leurs membres et de leur octroyer du crédit. Aujourd’hui, le secteur de la microfinance est en pleine expansion.

- Taux d’intérêt du marché ou administrés ? Le coût du crédit a été pendant des décennies en partie couvert par l’État avec des taux d’intérêt subventionnés ; le risque de non-remboursement était circonscrit par des prélèvements à la source dans des filières contrôlées. Aujourd’hui les taux sont libres, mais encadrés. Mais les taux d’intérêt proposés, notamment par la microfinance, sont souvent difficilement compatibles avec le niveau de rentabilité des activités agricoles familiales. Au Niger, les SFD appliquent des taux de base qui varient entre 18 et 21 %, auxquels s’ajoutent des frais de dossier et commissions d’un taux moyen de 1 %. Il s’agit d’une limite, car les taux de sortie ne doivent pas excéder 24 % conformément à la loi sur l’usure applicable aux SFD. Dans ces conditions, les développeurs sont plutôt partisans de taux de crédit administrés, peu élevés pour l’agriculture, et de taux de rémunération élevés pour l’épargne. Cette position ne garantit pas la pérennité des systèmes si le crédit n’est pas gagé par une ressource extérieure bon marché : la gestion du crédit coûte cher et les systèmes mutualistes doivent trouver les ressources pour équilibrer leur exploitation.

- Centralisation ou décentralisation ? L’investissement public et la coordination verticale de l’économie par l’État des années post-Indépendance laissent à présent la place à des formules plus proches des épargnants et des emprunteurs. Elles doivent être considérées par leurs membres comme leurs propres affaires. La décentralisation n’empêche pas l’organisation en réseau et en pyramide, notamment pour la formation ou la représentation vis-à-vis des autorités ou des structures bancaires.

Dans la zone régie par la réglementation de la Banque Centrale des États d’Afrique de l’Ouest, le Niger est l’un des pays où l’accès au financement est le moins développé et ce phénomène touche plus spécifiquement les zones rurales, et surtout l’agriculture et l’élevage. La rareté relative du financement du secteur rural et agricole n’a pas empêché l’émergence d’expériences et d’initiatives intéressantes émanant d’actions collectives dans le cadre d’organisations ou de fédérations de producteurs.

Le système financier du pays est composé de 12 établissements et de 42 systèmes de financement décentralisé (SFD), avec 210 points de service répartis sur l’ensemble du pays. Moins de 17 % de leurs encours sont affectés à l’agriculture. D’autres besoins en crédits se situent dans les activités en amont et en aval de la production, au niveau des groupements, des coopératives ou des petites entreprises rurales, à savoir : fourniture des services d’approvisionnement des producteurs en intrants (semences, traitements phytosanitaires, engrais, etc.), matériels et équipements ; activités de valorisation des produits (conditionnement, transformation, etc.).

2. Une carence généralisée

Les petites exploitations agricoles constituent la principale source de revenu de plus d’un demi-milliard d’Africains, soit 65 à 70 % de la population (plus de 80 % dans certains pays). Pourtant, moins de 3 % des crédits bancaires lui sont alloués. Selon la Banque mondiale, il faudrait investir 80 milliards d’USD par an pour satisfaire la demande alimentaire de l’Afrique. L’accès aux services financiers appropriés est donc une condition indispensable pour réaliser le potentiel de l’agriculture africaine.

© R. Belmin, CIRAD

En 2003, lors du sommet de l’Union africaine qui s’est tenu à Maputo, au Mozambique, les chefs d’État et de gouvernement se sont engagés à investir 10 % du budget national dans l’agriculture. Cette initiative, communément appelée Déclaration de Maputo, est le principal instrument que les dirigeants ont mis en place lors du lancement du Programme détaillé pour le développement de l’agriculture africaine (PDDAA) afin d’atteindre un taux de croissance agricole annuel de 6 %. Cet engagement est resté inchangé au fil du temps et a constitué le fondement des déclarations successives de l’UA sur le développement axé sur l’agriculture, telles que la Déclaration de Malabo de 2014 sur l’accélération de la croissance et de la transformation de l’agriculture pour une prospérité partagée et l’amélioration des moyens de subsistance.

Deux décennies après la déclaration de Maputo, très peu de pays ont atteint l’objectif de 10 %. Cinq pays (Burkina Faso, Éthiopie, Malawi, Mali et Niger) ont régulièrement atteint l’objectif entre 1980, tandis que le Bénin, le Mozambique, le Sénégal et la Sierra Leone sont les pays qui ont atteint l’objectif certaines années seulement après l’engagement. La part de l’agriculture dans les dépenses publiques totales du continent a constamment diminué au fil du temps, passant d’environ 7 % par an en moyenne dans les années 1980 à moins de 3 % par an en moyenne au cours de la dernière décennie.

En ce qui concerne l’indicateur sur l’accès des petits exploitants agricoles/ménages ruraux aux services financiers et à leur utilisation dans les transactions agricoles, les résultats suggèrent une piètre performance : seuls sept pays (Eswatini, Maurice, Maroc, Nigeria, Seychelles, Tunisie et Zimbabwe) étaient sur la bonne voie pour l’accès aux services agricoles. Seuls seize pays ont obtenu une valeur de 30 % ou plus sur cet indicateur.

Certes l’objectif numérique de 10 % peut sembler arbitraire. Cependant, étant donné que les dépenses publiques pour l’agriculture ont un rendement élevé en termes de croissance économique et que la croissance agricole a été plus efficace pour réduire la pauvreté que la croissance provenant d’autres secteurs, le déclin continu de la part de l’agriculture dans les dépenses publiques totales en Afrique est en effet préoccupant. La contribution de l’agriculture au produit intérieur brut est restée d’environ 15 % en moyenne sur le continent depuis les années 1980, alors qu’en plus d’assurer la sécurité alimentaire, le secteur est censé s’attaquer à la malnutrition, réduire la pauvreté et renforcer la résilience, entre autres résultats, tout en relevant des défis tels que le changement climatique, la dégradation des ressources naturelles et la propagation des ravageurs et des maladies.

Il y a fort à faire en matière d’allocation des ressources de financement, car jusqu’à présent on observe un écart entre les déclarations et les faits. La contribution du secteur agricole au PIB sur le continent atteint 20 à 40 %, alors que le pourcentage de prêts alloués à l’agriculture par les banques commerciales ne s’élève qu’à 3 % au Ghana et au Kenya, 4 % en Ouganda, 8 % au Mozambique, jusqu’à 12 % en Tanzanie (Source, MFW4A, 2023).

Dans une étude comparative menée dans trois pays d’Afrique de l’Ouest (Sénégal, Côte d’Ivoire, Ghana) V. Ribier et J-J. Gabas[3] montrent que les institutions nationales sont encore, en règle générale, trop faibles pour canaliser les nouveaux flux de financement vers leurs objectifs affichés. Les disparités de financement, déjà marquées par le passé, s’en trouvent exacerbées et l’accroissement global des montants de financement s’accompagne de la concentration de ceux-ci au profit de l’agriculture entrepreneuriale, à haute valeur ajoutée et plus rarement en direction de l’agriculture familiale, des biens publics et des zones enclavées.

Sont-ils les oubliés du financement ?

3 à 5 % des crédits bancaires vont à l’agriculture en Afrique

Dessin extrait de Grain de Sel, n° 72, 2016.

L’architecture actuelle du financement de l’agriculture est souvent « structurellement incapable de soutenir les possibilités d’investissement de taille réduite et locales… [Elle] est archaïque, inflexible et organisée de telle façon qu’elle empêche ce genre d’entreprises et de producteurs de prospérer… La plupart tendent à se focaliser sur une échelle et une modalité de reproduction qui ne sont pas adaptées aux environnements locaux » (Astone, 2018). Comment transformer les financements pour favoriser les transitions vers des systèmes alimentaires plus justes et durables et permettre à l’agroécologie de réaliser tout son potentiel ? C’est la question qui sous-tend un courant de recherche mené par l’Université de Coventry (Center for Agroecology, Water and Resilience), l’Université du Vermont UVM Institute for Agroecology) et AgroecologyNow ! .

Cette carence ne permet pas aux exploitants de réguler leur trésorerie, fluctuant par nature, ni d’investir pour intensifier leur système de production. Les services financiers et l’offre de crédit restent défaillants face aux besoins à court terme pour le financement des intrants (semences, traitements phytosanitaires, engrais, etc.), de l’embouche du bétail ou du stockage de fin de récolte ; à moyen terme pour l’équipement, la mécanisation, l’accès à l’irrigation, à l’énergie, l’acquisition de terres ou la reconstitution du troupeau. D’autres besoins en crédits se situent dans les activités en amont et en aval de la production, au niveau des groupements, coopératifs ou des petites entreprises rurales, à savoir : fourniture des services d’approvisionnement des producteurs en intrants (semences, traitements phytosanitaires, engrais, etc.), matériels et équipements ; activités de valorisation des produits (conditionnement, transformation, etc.).

Les faibles niveaux d’éducation formelle et d’alphabétisation compliquent l’information et le conseil en matière de gestion financière et commerciale, de même que la fourniture de bons documents de planification pour l’octroi de crédits. En général, les agriculteurs disposent également de peu de garanties matérielles, et même dans le cas d’hypothèques sur des terres enregistrées et d’autres titres immobiliers, il est souvent difficile pour les prêteurs de liquider ces garanties dans les zones rurales. Compte tenu des distances souvent importantes, les coûts de transport, de collecte d’informations et autres coûts de transaction sont de toute façon élevés.

3. Les besoins de financement

En 2016, la Banque africaine de développement avait estimé que la transformation de 18 chaînes de valeur agroalimentaires en Afrique coûterait jusqu’à 400 milliards de dollars sur 10 ans. En 2020, CERES 2030 a considéré de son côté que l’éradication de la faim et le doublement des revenus des petits producteurs nécessiteraient 45 milliards de dollars par an. En 2022, S.W. Omamo et A. Mill du New Growth International (NGI) ont proposé une nouvelle évaluation des montants d’investissement nécessaires afin de transformer les systèmes agroalimentaires de l’Afrique avec une productivité plus élevée, des coûts de production plus bas, pour parvenir à une réduction significative de l’insécurité alimentaire. En s’appuyant sur l’indice de performance des systèmes alimentaires (NGI Index), l’étude estime que la transformation indispensable des systèmes alimentaires en Afrique nécessitera 76,8 milliards de dollars par an jusqu’en 2030 dont 15,4 milliards de dollars provenant du secteur public et 61,4 milliards de dollars du secteur privé. Les niveaux d’investissement par pays mettent en évidence les besoins particulièrement importants de l’Éthiopie (8 milliards/an), du Niger (6,5), de la Tanzanie (6,1), du Maroc (5,4), du Mozambique (4,5), du Mali (4,3) de l’Ouganda (4,1) de l’Algérie (4,1) et du Nigeria (2,9).

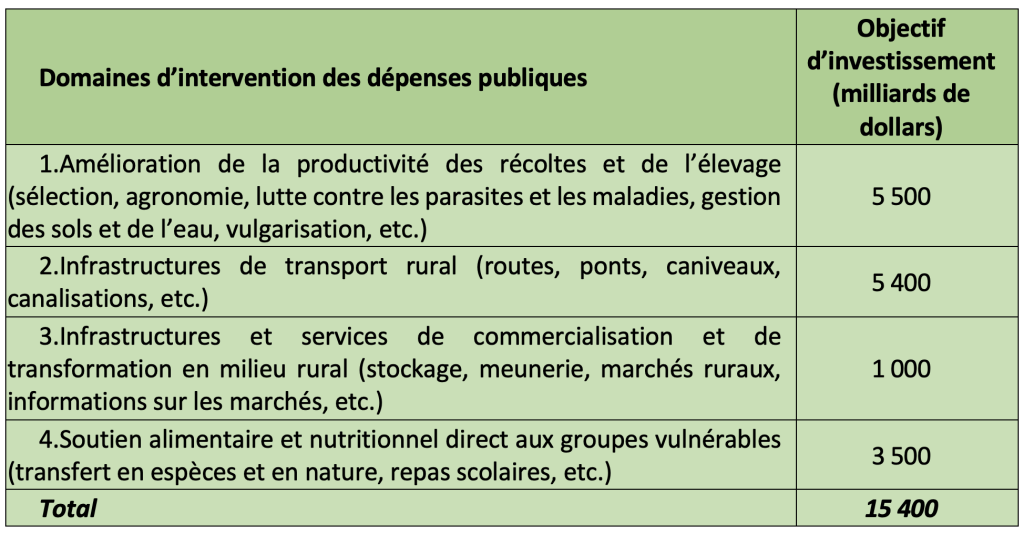

Comme indiqué dans le tableau 1, les priorités de financement qui ressortent d’une analyse des dépenses publiques suggèrent pour l’ensemble du continent une répartition entre quatre niveaux d’intervention. Les besoins en infrastructures de transformation et de commercialisation y sont probablement sous-évalués.

Tableau 1. Estimation de la répartition des dépenses publiques annuelles pour les interventions relatives au système alimentaire (hypothèse basse).

Source: Omamo & Mills, 2022.

Selon d’autres évaluations, la valeur totale des investissements nécessaires chaque année pour l’agriculture et les systèmes alimentaires varie entre 15 et 77 milliards de dollars pour le seul secteur public. Pour le secteur privé, le volume total annuel des investissements nécessaires pour construire des systèmes agroalimentaires durables pourrait porter jusqu’à 180 milliards de dollars. Son rôle vital est un point commun entre toutes les méthodes d’estimation des besoins de financement.

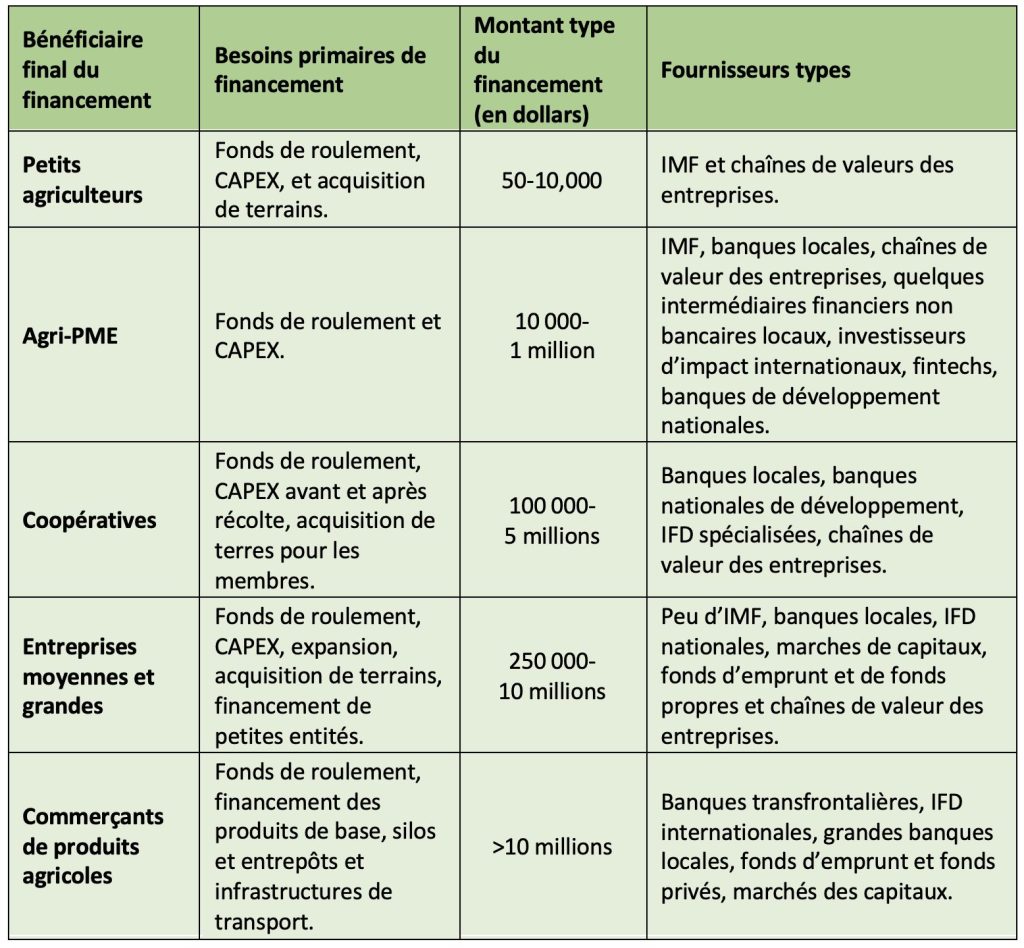

L’ampleur et le type de financement requis diffèrent sensiblement selon les principaux acteurs concernés (tableau 2).

Tableau 2. Besoins de financement et types de fournisseurs selon les types de besoins

Source : AGRA 2022. Rapport sur la Situation de l’Agriculture en Afrique. Accélérer la transformation des systèmes alimentaires africains (n° 10), Nairobi, Kenya, Alliance pour une révolution verte en Afrique (AGRA).

IFD, institution financière de développement

IMF, institution de microfinances

Capex, (contraction de Capital Expenditure) acquisition d’immobilisations corporelles (terrains, matériels, outillages…) et incorporelles (logiciels, brevets…) utilisés plus d’un an.

Les facteurs déterminants dans la réussite d’un dispositif de financement ne sont pas spécifiques à l’Afrique : proximité avec les demandeurs de crédit, qualité d’écoute, professionnalisme des agents, disponibilité de services complémentaires adaptés (conseil, formation, gestion des risques). Mais par-dessus tout, l’absence de garanties constitue le facteur le plus essentiel à l’expansion du crédit rural. Le gage des terres comme forme de sûreté est souvent difficile à réaliser, étant entendu que les institutions financières ne parviennent que rarement à rentrer dans leurs droits, par manque de statut juridique du foncier ou de procédure judiciaire appropriée. Des changements sont toutefois en cours. Le paysage institutionnel du financement de l’agriculture est en recomposition. À côté des États qui ne respectent guère leurs engagements et des aides extérieures traditionnelles peu innovantes, de nouveaux acteurs sont apparus : fondations privées, fonds de capital-risque, fonds dédiés des banques de développement, fonds d’incubation, crédit-bail, lignes de refinancement, facilités diverses…, avec une implication de nouveaux acteurs privés, des pays asiatiques notamment. Sans oublier les fonds issus des diasporas.

En même temps, des innovations dans les dispositifs de crédit se déploient et sont en phase de validation au travers des expériences significatives. Afin d’élargir efficacement les facilités financières et renforcer les systèmes de financement agricole, l’approche comprend des « investissements catalytiques », c’est-à-dire des financements flexibles et tolérants au risques, des solutions numériques et des modèles de prêt alternatifs.

4. Le financement institutionnel

Les banques publiques agricoles en sortie d’échec ?

En Afrique subsaharienne, conçues comme les bras armés des États, les banques de développement agricole ont été largement introduites dans les années 1970 comme un moyen important de promouvoir le développement économique, la création de richesses et l’emploi dans les régions rurales. Elles appartenaient pour la plupart à l’État et étaient financées par les gouvernements et les organisations internationales donatrices.

Les banques publiques ont été critiquées pour leur inefficacité, leurs déficits à répétition et leur manque de transparence. Outre le fait que certaines d’entre elles ont été exploitées à des fins politiques et ont été victimes de népotisme et de corruption, nombre de ces institutions ont été confrontées à des problèmes considérables, tels que l’absence de réseaux de distribution et l’accent mis sur l’octroi de crédits sans que des options d’épargne soient proposées simultanément. Pour cette raison, la plupart d’entre elles n’étaient pas dans une position institutionnelle leur permettant de générer les effets attendus d’elles et donc d’atteindre leur objectif initial.

Les pouvoirs publics ont souvent imposé un effacement des dettes, alimentant une certaine confusion dans l’esprit des agriculteurs entre dons et prêts. La liquidation en 2014, dix ans après sa création, de la Banque pour le financement de l’agriculture (BFA) en Côte d’Ivoire a confirmé les difficultés de ce type d’institutions. Après avoir annoncé la création d’une banque agricole en 2011, le Cameroun y a finalement renoncé en 2018. En Afrique de l’Ouest, seules résistent la Banque agricole sénégalaise, la Banque nationale de développement agricole du Mali et la Banque agricole du Niger.

La vulnérabilité des banques dédiée à l’agriculture est une donnée connue, commune à tous les États. La faible proportion des financements accordés dans le domaine de l’agriculture s’explique par des contraintes particulières, propres à ce secteur : risque élevé de production (probabilité élevée de sécheresses, de défaillances techniques, attaques phytosanitaires ou d’épidémies animales) ; risques de marché (volatilité des prix, instabilité des marchés) qui peuvent affecter la capacité de remboursement des bénéficiaires du crédit.

Lorsque les banques s’orientent vers une paysannerie présentant peu ou pas de garanties, elles déclarent s’exposer à des niveaux de défauts difficiles à mettre en accord avec les règles prudentielles édictées par les Banques centrales. Les crédits de campagne doivent souvent être remboursés en une échéance unique, sachant que les producteurs ne génèrent des revenus monétaires qu’à la récolte et ne disposent pas toujours de revenus intermédiaires pour effectuer des remboursements échelonnés. Lorsque cette échéance unique connaît un retard de remboursement, à travers par exemple des conditions défavorables des marchés à la récolte, il est fait obligation aux banques de déclasser le montant de l’échéance en souffrance et de constituer une provision. Du côté des producteurs, l’éloignement des points de service et les coûts pour accéder aux services financiers constituent des obstacles supplémentaires.

Ne constituant aujourd’hui qu’un acteur parmi d’autres du financement de l’agriculture, les banques agricoles sont-elles appelées dans le futur à revenir occuper une place importante ? En fait, depuis les années 2010, les banques commerciales s’ouvrent, mais avec circonspection, aux agricultures familiales. Certaines nouent des alliances avec des institutions de microfinance qui disposent de réseaux décentralisés capables d’être en proximité avec les agriculteurs. Étant donné les risques importants inhérents à l’activité agricole, aller au-delà, cela supposera une amélioration des instruments de financement et des mécanismes de garanties qui pourra être couplée à la digitalisation qui facilitera le travail des banques tout en réduisant leurs coûts.

En marge du Sommet « Dakar 2 sur l’alimentation en Afrique » en janvier 2023, le Groupe de la Banque africaine de développement et le gouvernement du Canada ont annoncé la création d’un fonds pour la croissance des petites et moyennes entreprises agricoles.

Intitulé Mécanisme de financement catalytique pour les PME agroalimentaires, le nouveau fonds vise à catalyser et à dé-risquer les investissements pour les PME agricoles, tout en renforçant les chaînes de valeur agricoles et en améliorant la sécurité alimentaire sur le continent. Le mécanisme de financement catalytique pour les PME agroalimentaires contribuera à réaliser l’objectif du programme Affirmative Finance Action for Women in Africa (AFAWA) de la BAD, qui vise à combler le déficit d’accès au financement de 42 milliards de dollars pour les PME dirigées par des femmes et d’accélérer leur croissance. Ce mécanisme est la première facilité de financement mixte de la banque qui cible spécifiquement les PME opérant dans la chaîne de valeur agricole. Il mobilise des fonds publics pour dé-risquer le financement agricole, apporter un soutien aux PME pour les rendre plus bancables, et collabore avec les fournisseurs de capitaux pour rendre les banques plus « favorablement disposées à l’égard de l’agriculture ».

Les autres institutions du crédit rural et les limites de la microfinance

Une vaste palette d’options existe. À l’examen, la mobilisation des organisations agricoles est souvent une condition forte pour construire, à l’échelle des territoires, une politique de financement des agricultures familiales.

Les tontines à crédit rotatif offrent une méthode efficace pour attirer la petite épargne et octroyer des prêts de faible montant aux ménages ruraux souvent pour des besoins de consommation. Les performances, en matière de remboursement, ne sont pas assurées par des garanties formelles, mais résultent de la pression sociale, et sont généralement bonnes. En effet, le mode de fonctionnement des tontines paraît adapté à l’environnement socioculturel africain : dans la mesure où la tontine constitue une obligation de solidarité interpersonnelle, elle peut être valablement opposée aux autres obligations sociales, notamment à l’entraide au sein de la famille.

Les sociétés de caution mutuelle ont une envergure plus étoffée. Elles sont constituées au sein d’une organisation paysanne ou d’un groupement d’intérêt économique, nombreux en Afrique de l’Ouest notamment. Elles sont gérées au plus près par leurs membres, avec parfois des salariés. La démarche consiste pour l’organisation concernée à rechercher du financement auprès d’une institution de financement en fonction des besoins de ses membres (semences améliorées, engrais, insecticides et les produits phytosanitaires), et en déposant une caution financière pouvant atteindre 25 % du montant demandé pour la gestion d’éventuels risques. Ce crédit dont l’échéance varie de 6 mois à 5 ans selon l’objectif du financement est utilisé́ pour l’acquisition d’intrants agricoles ou d’équipements ou encore la réalisation des activités génératrices de revenus. Les sociétés de caution mutuelle permettent de générer des flux plus importants. Des taux de remboursement de 95 à 100 % sont parfois enregistrés dans les expériences de crédits à caution solidaire en Afrique de l’Ouest. Ces bons taux de remboursement semblent indiquer que ce microcrédit constitue une des solutions efficaces et durables pour le déploiement d’innovations agricoles (Traoré, Bocum, Tamini, 2020).

Les caisses populaires font des prêts, souvent sans nantissement, et parfois empruntent auprès des systèmes officiels. Il peut s’agir de structures, petites ou relativement élaborées, telles les Caisses populaires au Cameroun et au Burundi ou les Banques populaires du Rwanda. Elles visent le développement de réseaux structurés de coopératives adhérentes à une fédération, dotées d’une caisse centrale et qui, dans certains cas, comme au Rwanda, offrent des services très diversifiés [assurance, société de caution mutuelle, information du monde rural].

Les coopératives d’épargne-crédit sont la composante de base de la microfinance rurale. Ils sont établis sur une solidarité financière communautaire. On les retrouve pratiquement partout, au Sahel comme à Madagascar. Les exemples de bonnes pratiques sont utiles. Créées au Niger en 1991, les associations villageoises d’épargne et de crédit (AVEC) montrent qu’il existe des options alternatives. Les membres épargnent à des intervalles réguliers et prêtent des fonds suivant les conditions déterminées par le groupe. Elles se sont répandues dans 39 pays, essentiellement africains. Elles offrent de vastes possibilités pour aider les jeunes à épargner de l’argent afin de l’investir dans l’agriculture et d’accéder au crédit, tout en bénéficiant d’accompagnement et d’accès à l’information à travers un groupe. Les AVEC pourraient aider les jeunes des zones rurales à se lancer dans l’agriculture et les secteurs non agricoles. Ce qui domine, dans ce cas, c’est une logique sécuritaire et distributive au niveau du groupe, d’appartenance familiale ou ethnique, au sein duquel chaque membre a des droits et des obligations. Ces associations d’épargne, qui prennent la forme de caisses villageoises autogérées ou de crédit solidaire, constituent aussi souvent des fonds d’urgence.

Les agences de crédit-bail consacrent de temps en temps leurs services à l’agriculture, par exemple pour les tracteurs et les machines. Jusqu’à présent, elles ne sont que rarement présentes dans les régions rurales, un exemple étant le groupe Equity for Africa financé par la KfW au Kenya. Les agences de crédit-bail ne sont pas nécessairement moins chères, mais elles réduisent les coûts d’acquisition considérables à des paiements réguliers et moins importants, qui doivent bien sûr être synchronisés avec les flux de trésorerie saisonniers dans l’agriculture. Pour que les biens d’investissement loués puissent servir de garantie, une formation doit être proposée et un cadre juridique doit être mis en place. En outre, il doit exister un marché de l’occasion pour la revente.

L’essor du crédit numérique

Les services financiers numériques [mobile banking] venus d’Afrique orientale tendent à bouleverser le paysage rural. Ils fournissent dans un nombre croissant de pays une passerelle pour la fourniture de solutions financières au « dernier kilomètre », là où les services financiers traditionnels étaient limités en raison de problèmes d’infrastructure et d’économies d’échelle. La téléphonie mobile offre désormais dans certaines circonstances la possibilité de répondre à certaines de ces questions et d’étendre l’accès aux services financiers vers les zones reculées.

Les principales catégories de services proposés par les plateformes existantes sont :

Le paiement mobile : le Kenya a été pionnier en la matière avec M-Pesa [argent en swahili], créé en 2007 par Safaricom, offrant aux populations non bancarisées, majoritaires parmi les agriculteurs, des moyens de paiement sécurisés, évitant de parcourir de longues distances avec des sommes en numéraire et donnant accès à d’autres services financiers : épargne, assurance… Les transactions traitées sont équivalentes à celles de toutes les banques du pays. En 2020, il comptait plus de 20 millions d’utilisateurs, soit un Kenyan sur trois.

Le crédit : le versement d’un petit crédit peut prendre seulement une à deux heures avec un compte mobile. FarmDrive offre une application kenyane qui propose un outil d’évaluation des demandeurs de crédit. Ceux-ci remplissent des informations relatives à leur exploitation [surface, rendements, intrants utilisés] et, sur cette base, FarmDrive élabore des rapports permettant de confirmer ou non la solvabilité future des paysans emprunteurs. Les nouveaux outils sont à la fois des outils de gestion du risque, avec par exemple le credit scoring basé sur l’imagerie satellitaire et des plateformes de banque mobile (M-Kesho de M-Pesa en partenariat avec Equity Bank par exemple).

L’épargne : les applications de paiement par la « banque mobile » proposent généralement un service d’épargne fort utile en raison de la saisonnalité des sources de revenus paysans.

L’assurance indicielle : elle utilise l’imagerie satellitaire pour évaluer les conséquences des incidents météorologiques et déclencher des remboursements automatiques pour les producteurs assurés situés dans les zones touchées par ces incidents (par ex. Kilimo Salama). Ces technologies laissent entrevoir la possibilité d’une assurance agricole low cost potentiellement adaptée à l’Afrique.

Le Crédit Mobile, une plateforme qui permet aux adhérents du Crédit rural de Guinée [CRG] de réaliser l’essentiel de leurs opérations à partir de leur téléphone, leur tablette ou leur ordinateur, est au centre de la stratégie de développement des activités de l’institution de microfinance en Guinée forestière. Le Crédit Mobile occupe 25 points de services, comprenant 21 kiosques et autres bureaux de services. La région forestière compte au moins 159 000 adhérents au CRG, opérant dans plusieurs secteurs : agricole, commercial, etc.

Les institutions de microfinance qui accompagnent les coopératives d’épargne-crédit et les sociétés de caution ont connu une évolution progressive, passant du « vide » des années pionnières au « trop-plein » de ces dernières années, se trouvant de la sorte confrontées à une série de défis majeurs : augmentation du nombre de bénéficiaires, croissance des dépôts collectés, hausse de l’encours des crédits octroyés, et voyant arriver de nouveaux acteurs tels les régulateurs publics, les agences de notation, les cabinets d’expertise comptable, les sociétés d’informatique, les centres de formation spécialisés.

Le reproche le plus fréquent opposé à la microfinance est les taux d’intérêt élevés qu’elle propose. Cela s’explique en partie par les coûts de gestion des petits prêts. En l’absence d’un historique d’emploi et de toute garantie, ce type de prêt nécessite en effet une évaluation prenant plus de temps pour apprécier la solvabilité de l’emprunteur et ensuite le suivre et collecter les paiements, ce qui ajoute des frais significatifs par rapport au mode opératoire des banques classiques. Le « monde idéal de la microfinance », présentée comme la solution miracle contre la pauvreté, a connu une crise à la fin des années 2000. Avec des clients surendettés, proies faciles aux tentations de la consommation, avec des taux élevés de défaut de paiement, et avec l’arrivée de nouveaux entrants peu soucieux d’éthique, il est devenu évident qu’une croissance débridée couplée à une clientèle vulnérable était une combinaison aux conséquences graves tant pour les clients que pour les prestataires. En situation de crise, le secteur de la microfinance évolue naturellement vers plus de régulation. Elle se traduit par l’adoption de « bonnes pratiques » et d’indicateurs supposés juger de la conformité de leurs actions [4].

5. Le financement par les chaînes de valeur

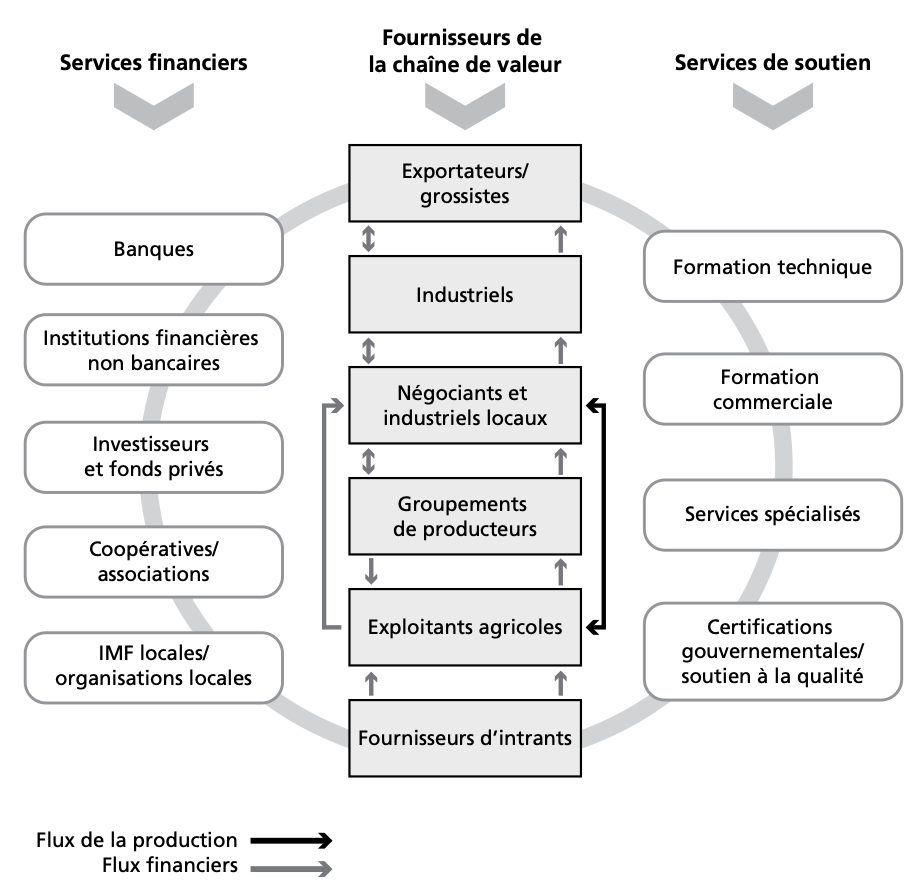

Le rôle du financement d’une chaîne de valeur est celui de répondre aux besoins et aux contraintes de tous les acteurs impliqués dans la chaîne, des agriculteurs aux fournisseurs d’intrants et aux acheteurs. Ses outils peuvent servir à 1) financer la production ou les récoltes, 2) acquérir des intrants ou des produits ou financer la main-d’œuvre, 3) accorder des découverts ou des facilités de crédit, 4), financer des investissements et 5) réduire les risques et les aléas. Il répond souvent à un besoin de financement, mais il est aussi couramment utilisé comme moyen permettant de garantir les ventes, de se procurer des produits, de réduire les risques et/ou d’améliorer les rendements à l’intérieur de la chaîne[5].

Flux de production et flux financiers dans la chaîne de valeur

À l’intérieur de la chaîne, les produits circulent dans une direction donnée, avec différents niveaux de valeur ajoutée à chaque niveau. Les flux financiers circulent quant à eux dans deux directions, selon le type de chaîne et/ou la région et les dynamiques générées par les participants impliqués. Le financement est fourni par tous les acteurs qui se trouvent à l’intérieur même de la chaîne, comme par exemple un fournisseur d’intrants, et par différents organismes financiers extérieurs comme, un autre exemple, une banque qui accorde un prêt à des exploitants agricoles, sur la base d’un contrat avec un acheteur fiable ou d’un warrant provenant d’une installation agréée pour le stockage.

Figue 1. Flux de production et flux financiers dans la chaîne de valeur

Source Miller et Jones, 2013.

Ce type de financement n’est pas nouveau. Avant les indépendances, les producteurs de coton du Mali et d’arachides au Sénégal recevaient des crédits saisonniers des entreprises — alors publiques — de transformation de ces produits, tandis que les planteurs de thé, de café et de tabac en Tanzanie et ailleurs étaient financés via les offices de commercialisation.

Les offices étaient partout répandus entre les années 1960 et 1980, englobant souvent l’ensemble du développement agricole d’une région. Cependant, pour des raisons similaires à celles des banques agricoles spécialisées, ils étaient très souvent inefficaces et non viables financièrement, du moins dans les conditions qui prévalaient alors. C’est pourquoi la plupart des offices ont été supprimés dans le cadre des mesures d’ajustement structurel. S’ils ont survécu (par exemple pour le coton dans de nombreux pays d’Afrique de l’Ouest ou pour le cacao au Ghana et en Côte d’Ivoire), leur rôle et leur pouvoir ont généralement été réduits.

En fait, l’expression value chain finance est utilisée pour appréhender diverses situations : crédit informel en nature octroyé par des fournisseurs d’intrants à un groupe d’agriculteurs, paiement partiel anticipé de la récolte à venir par l’acheteur, groupement de producteurs s’organisant pour stocker leur production afin d’obtenir un crédit auprès d’une institution de microfinance, fourniture de services par des prestataires privés financés par les acheteurs. Chacune de ces situations bénéficie de l’appellation.

Les innovations font partie intégrante du développement du financement de la chaîne de valeur. C’est pourquoi il convient de disposer d’une bonne connaissance du contexte, des processus de la chaîne de valeur, des modèles économiques et des innovations financières, technologiques susceptibles d’être mises en œuvre.

Le système du warrantage

Avant les années 1990, l’offre reposait sur trois types de crédits : le crédit sur épargne obligatoire, le crédit sur caution solidaire et le crédit sur fonds de garantie de projets (Traoré, Bocoum et Tamini, 2020). Par la suite, de nouvelles variantes de crédit dont la garantie est constituée par le stock des produits agricoles ont été introduites. C’est le cas du crédit warrantage.

Le warrantage ou crédit sur gage de stocks en plein essor dans l’agriculture paysanne. Il permet de garantir un prêt à hauteur de 60 % voire 80 % de la valeur d’une récolte mise en dépôt. Son fonctionnement est simple. Après la récolte, l’agriculteur dépose auprès d’un organisme stockeur (tierce détention) une certaine quantité de sa production qui atteste de l’existence, la qualité et la quantité du stock et assure sa surveillance. Il reçoit un récépissé d’entreposage (warrant). Par la suite, il peut solliciter un crédit, lequel sera garanti par le warrant qui sera conservé par le prêteur. Lors de la vente de la production, l’agriculteur et son acheteur se rendront chez l’organisme prêteur qui « libérera » la production. À l’expérience, le warrantage, système simple s’il en est, est le plus efficient quand sa mise en place s’accompagne d’une implication des organisations paysannes et des institutions de microfinance.

De plus en plus d’expériences voient les petits producteurs bénéficier de ce système. Le cas du Burkina Faso est intéressant. La société SEGAS s’est efforcée d’asseoir une clientèle parmi les Organisations de producteurs. Elle intervient sur près de 15 sites de stockage à travers le pays. Elle réceptionne les marchandises, les pèse et les reconditionne, les traite avec un insecticide puis elle délivre des récépissés d’entrepôt aux déposants qui leur permettent d’obtenir un crédit auprès d’une institution de microfinance. Elle leur procure également des intrants et une recherche de marchés. Les agriculteurs sont prêts à payer SEGAS-BF deux fois le tarif facturé par leurs propres OP pour des services de tierce détention. Il apporte une valeur ajoutée au système en veillant à la qualité et grâce à la plus grande souplesse et aux services complémentaires qu’il propose.

L’un des grands avantages de l’obtention de crédits par l’intermédiaire d’acheteurs est que ces derniers connaissent les exigences des marchés de vente, en particulier s’ils sont eux-mêmes actifs dans le domaine de la culture. Souvent, les crédits font alors partie d’ensembles complets de services financiers et non financiers, y compris les prix ou les règles de fixation des prix pour les produits vendus. Tout est financé par le marketing et ses marges.

© Oxfam-SEGAS-BF

Une modalité de contractualisation

Des accords d’agriculture contractuelle existent aussi dans les chaînes de valeur du secteur privé. En raison du problème de la vente parallèle, ils se concentrent sur certaines cultures commerciales pour lesquelles il existe un monopole privé local ou pour lesquelles le produit peut être acheté à un prix plus élevé que le prix du marché local (dans des créneaux tels que le commerce équitable ou l’agriculture biologique). Les acheteurs dont les investissements et les coûts fixes sont élevés (transformateurs), dont les produits sont très périssables (coûts logistiques), dont la disponibilité est faible sur le marché libre (dépendance à l’égard des producteurs) ou les acheteurs avertis (sanctions en cas de rupture de contrat, risque que l’inexécution des contrats entraîne la fin des relations commerciales) sont également plus enclins à s’engager dans l’agriculture contractuelle et à accorder des crédits. Ou bien les crédits sont basés en grande partie sur la confiance, l’expérience et la protection de l’environnement sur la confiance, l’expérience et la protection au sein des réseaux sociaux. L’enquête multipays déjà mentionnée fait état de tels crédits à grande échelle pour le tabac et en partie aussi pour le coton, mais autrement, les cultures de rente ne bénéficient pas plus fréquemment de crédits que les produits alimentaires.

Une illustration est donnée par Umati Capital, une société de services installée à Nairobi qui emprunte au warrantage la conception de son dispositif. Elle propose deux types de produits : l’escompte de factures aux gros acheteurs et le financement de la chaîne d’approvisionnement aux petits exploitants et coopératives. La société est axée sur l’horticulture, l’élevage et les produits laitiers et les marchés des céréales et des légumineuses où il y a relativement peu de chaînes de valeur bien intégrées. Son intervention permet à un fournisseur, au moment de la livraison du produit, d’accéder à 80 % de la valeur de sa facture via l’argent mobile à tout moment avant qu’ils ne soient payés par l’acheteur. L’hypothèse d’Umati est que la possibilité d’obtenir de l’argent à la livraison donne aux agriculteurs une raison de ne pas vendre à des commerçants situés hors de la chaîne et d’opter pour un acheteur professionnel qui offre un meilleur prix et d’autres services supplémentaires comme le crédit d’intrants et les services de vulgarisation. Faciliter les flux de trésorerie au niveau d’un agrégateur tel qu’une coopérative ou un transformateur a des effets positifs directs sur les flux de trésorerie de l’ensemble de la chaîne.

Cinq points clés pour le crédit appliqué au financement d’une chaîne de valeur

- Acteurs — Fournisseurs, producteurs, acheteurs et autres acteurs d’une chaîne de valeur peuvent, du fait de leurs interactions régulières, mieux évaluer le rôle et la bonne gestion de chacun d’entre eux que ne le ferait un banquier avec qui ils interagissent moins fréquemment.

- Capacité — L’évaluation n’est pas limitée à la capacité individuelle de l’emprunteur, mais est étendue à la solidité, la fiabilité et au potentiel de croissance de la chaîne de valeur et à la compétitivité de tous les acteurs impliqués ; ainsi, la capacité d’emprunt d’un emprunteur individuel peut être renforcée du fait de sa participation à une chaîne de valeur solide et fiable.

- Capital — Le capital d’un emprunteur pris individuellement revêt une moindre importance dans le cadre du financement d’une chaîne de valeur dans la mesure où une plus grande attention est portée à la capitalisation à l’intérieur de l’ensemble de la chaîne.

- Garantie — Les flux de trésorerie et de produits qui peuvent être prévus sur la base de relations ou de contrats passés peuvent remplacer ou favoriser les garanties traditionnelles ; dans les chaînes étroitement intégrées, la garantie offerte par les partenaires les plus solides et fiables peut être utilisée pour attirer les financements, ce qui profite également à tous les autres acteurs de la chaîne.

- Conditions — Les conditions pour obtenir un financement sont mieux adaptées à une chaîne ; adapter un financement afin de répondre à des besoins précis devient fondamental pour garantir son succès et cela peut améliorer la capacité des clients à pouvoir bénéficier de services bancaires.

Source : Miller (2008)

Une offre diversifiée

Les fournisseurs de produits et de services en amont peuvent accorder des crédits pour l’achat de leurs produits, ce qui se fait alors principalement en nature. Ces crédits sont généralement remboursés pendant ou après la récolte, parfois par le biais d’une récupération à la source déjà convenue contractuellement, lorsque les agriculteurs sont payés pour leurs produits. Les fournisseurs spécialisés tels que l’industrie des engrais disposent d’une gamme restreinte de produits dont les agriculteurs n’ont besoin que de petites quantités. Cependant, ils ont besoin de divers produits et services à des moments très précis de la saison de plantation et de croissance. Souvent, des négociants agricoles spécialisés ou des organisations d’agriculteurs rassemblent les produits nécessaires et se chargent du « dernier kilomètre » de la livraison. Le fait que ces intermédiaires offrent des crédits ou autorisent l’achat à crédit dépend des capacités financières des négociants et de la confiance, de la transparence, de la sécurité juridique formelle et de la possibilité de recouvrer légalement les dettes. Même dans ces relations commerciales locales, la pression sociale joue un rôle important dans le respect des obligations. Les sociétés coopératives d’achat réduisent certains coûts de transaction et offrent un meilleur pouvoir de négociation. Elles peuvent également compiler des gammes de produits personnalisées provenant de fournisseurs individuels. La pression sociale en faveur du respect de la discipline de paiement est considérable.

En Angola, les institutions de microfinance ont tendance à considérer les agriculteurs comme des emprunteurs à haut risque. Frutos da Lagoa est une entreprise qui tente de briser cette malédiction. Aux côtés de Coopera, une coopérative financière locale, elle mène un programme pilote pour intégrer les petits exploitants agricoles dans une chaîne d’approvisionnement existante. Son plan d’affaires conjoint consiste à prouver le crédit aux petits agriculteurs pour leur permettre d’élever du poisson à grande échelle. Frutos da Lagoa fournit les alevins, les aliments et la formation aux petits agriculteurs, puis rachète le poisson cultivé pour le transformer dans l’installation de transformation. La solution se veut gagnante-gagnante pour toutes les parties impliquées. Les agriculteurs ont un acheteur pour leur produit, garantissant un revenu et réduisant le risque opérationnel. La coopérative financière obtient un rendement compétitif sur son capital, sachant que le marché existe pour ses débiteurs, et Frutos da Lagoa dispose d’un approvisionnement assuré de poisson. Le modèle coopératif garantit à ces petits agriculteurs un pouvoir de négociation lors de l’achat de leurs intrants. Ce système fonctionne, car il supprime le « facteur incertain » de sorte que les agriculteurs se concentrent uniquement sur la production de leurs produits[6].

Quel bilan ? « Après un examen des différentes formes de crédit, le warrantage apparaît comme l’une des formes de crédit les plus efficaces et appropriées dans le déploiement des innovations de campagne agricole tandis que le crédit sur la caution solidaire des banques commerciales semble être une option envisageable pour la promotion des innovations nécessitant un crédit de moyen ou de long terme » (Traoré, Bocum et Tamini, 2022, p. 89).

De nombreuses expériences sont exemplaires, mais elles ne retrouvent pas partout. Pour fonctionner durablement, le financement par les chaînes de valeur requiert de s’inscrire dans des chaînes de valeur structurées, assurant un partage satisfaisant de la valeur ajoutée créée entre les différents acteurs. Elle est donc sélective quand règne une grande atomicité de l’offre. En outre, les crédits bancaires sont souvent de court terme, liés à des chaînes de valeur spécifiques et se positionnent le plus souvent sur l’aval des filières (commercialisation et transformation), sans doute plus solvable que la production. Enfin, l’atténuation des risques et la rentabilité sont des éléments essentiels à prendre en considération. Dans la majorité des cas de réussite, le secteur public a toujours apporté son soutien, en particulier pendant la phase de démarrage.

Qu’attendre de l’État ?

Beaucoup d’études empiriques ayant analysé les déterminants de l’adoption des innovations agricoles ont trouvé́ un lien positif entre leur adoption et le crédit. Cependant, le déploiement des innovations agricoles via les services financiers implique toujours l’intervention de plusieurs acteurs. Les institutions doivent fournir les services financiers, mais les producteurs doivent de leur côté réunir les conditions nécessaires (garantie, organisation, etc.) à l’accès à ces services avec l’appui des États et des organismes d’encadrement (conseil, formation, gestion des trésoreries, élaboration de partenariats, construction de magasins de stockage, etc.).

En matière de financement de l’économie agricole, outre sa fonction réglementaire pour garantir un cadre aux régimes du crédit et de l’assurance, l’État a de plus en plus un rôle consistant à fournir les incitations en faveur de l’adoption de modèles durables de production.

Ses institutions financières sont dans ce cadre utilisées comme véhicules des mesures d’incitation, via des bonifications de taux d’intérêt ou des subventions mixées aux crédits en faveur de systèmes de culture, de pêche ou d’élevage fournissant des externalités positives.

L’État peut subventionner le conseil en gestion, favoriser telle ou telle production agricole ou prendre en charge une partie des primes d’assurance payées par les agriculteurs.

En matière de gestion des risques agricoles, la répartition des rôles entre acteurs privés et politiques publiques s’analyse à partir d’une segmentation des risques selon leur intensité et leur impact potentiel sur les exploitations. Les risques de faible ampleur sont normalement absorbés par les agriculteurs. Les priorités de l’intervention publique sont plutôt de favoriser l’adoption par les agriculteurs de mesures de prévention (comme les assurances et les fonds de mutualisation) et de mettre en place des filets de sécurité contre les aléas climatiques et économiques majeurs, dont l’indemnisation est hors de portée des seuls acteurs privés.

Le secteur agricole est souvent façonné par de fortes réglementations qui doivent à leur tour être prises en compte dans le financement. Par exemple, ce secteur est plus affecté par les interventions des gouvernements dans les domaines du commerce, de la sécurité alimentaire et de l’environnement. Les politiques de fixation des prix des intrants et des cultures, ainsi que le choix des systèmes de distribution, peuvent modifier considérablement les conditions préalables au financement de l’agriculture, par exemple lorsque les prix sont fixés à l’échelle du territoire (ce qui réduit le risque de vente parallèle), lorsque la politique commerciale stabilise les prix, réduit les risques de crédit ou les déstabilise (augmente les risques de crédit), ou lorsque les subventions sont distribuées par l’État (ce qui affaiblit le secteur privé) ou sous forme de coupons pour les distributeurs privés. Cependant, une réglementation trop stricte inhibe le développement de l’esprit d’entreprise et l’innovation institutionnelle et organisationnelle. Le financement d’acteurs inadéquats (non viables, non remboursables) par le biais d’un pilotage gouvernemental du crédit, l’affaiblissement de la discipline de remboursement, par exemple par le biais d’un allègement de la dette pour des raisons politiques ou l’introduction de taux d’intérêt ne couvrant pas les coûts, peuvent contraindre les chaînes de production à l’inefficacité pendant plusieurs années, voire provoquer leur effondrement. Il ne s’agit pas seulement d’un danger théorique, mais d’une pratique fréquemment observée depuis des décennies.

À charge pour l’État de jouer son rôle de garant par l’instauration d’un environnement réglementaire et prudentiel stabilisé.

En 2011, le Secrétariat de Making Finance Work for Africa (MFW4A) a mis en place une équipe composée de parties prenantes africaines afin d’identifier les politiques et les pratiques de finance agricole. Ses recommandations politiques ont donné lieu à l’adoption des Principes de Kampala en juin 2011 qui restent d’actualité.

- Fournir des subventions « intelligentes » ou « en harmonie avec le marché » aux prestataires de services financiers ainsi qu’aux institutions qui sont essentielles pour faciliter les flux de financement au secteur agricole ;

- Appuyer le développement des prestataires de services financiers ruraux, comme les coopératives de crédit (coopératives d’épargne et de crédit) qui sont souvent mieux équipées pour drainer et lier l’épargne des communautés locales ;

- Fournir aux banques et aux autres établissements de prêt privés des dispositifs de garantie partielle de crédit et de partage des risques, en combinaison avec une assistance technique ;

- Engager une réforme des banques publiques de développement agricole existantes visant à introduire la gestion libre et les décisions de prêt sans ingérence politique ;

- Le financement numérique a le potentiel de développer les services financiers dans le secteur agricole ; les cadres réglementaires doivent néanmoins appuyer l’innovation permanente des initiatives numériques, tout en gérant en même temps les risques potentiels pour protéger les consommateurs.

- Investir dans les infrastructures physiques sous-tendant le marché plus large de la finance agricole, soit directement (stations météorologiques pour l’assurance, systèmes d’irrigation et entrepôts), ou indirectement (routes, chemins de fer, transport, télécommunications et alimentation électrique), en particulier dans les zones rurales.

- Les informations essentielles comprennent les données climatiques pour l’assurance agricole et les informations sur les transactions commerciales entre les producteurs et les acheteurs pour le financement de la chaîne de valeur ;

- Enfin, créer un organe spécifique de coordination de haut niveau et reconnaître une entité unique comme promoteur de la finance agricole peut aussi avoir un impact positif.

Conclusion

Associé aux besoins de reconquête de la souveraineté alimentaire formulés par de nombreux pays, le paysage institutionnel du financement de l’agriculture africaine est en pleine recomposition. À côté des États qui n’ont pendant longtemps guère respecté leurs engagements et des aides extérieures souvent peu capables de se rapprocher des besoins formulés par les agriculteurs, les éleveurs et les pêcheurs, de nouveaux modèles sont apparus, avec une implication de nouveaux acteurs privés et associatifs. Des innovations dans les dispositifs de crédit se déploient désormais, à la faveur notamment de l’expansion de la téléphonie mobile ; ils sont en phase de validation au travers des expériences significatives.

Qui en profitera ? La fourniture de services financiers adaptés profitera-t-elle à toutes les catégories d’agriculteurs ? Dans quelle mesure les systèmes financiers seront-ils capables de favoriser l’intégration des petits et moyens agriculteurs dans des filières plus productives ? L’enjeu demeure celui d’orienter les nouveaux financements vers les cibles prioritaires pour un développement plus « inclusif » que par le passé, entendons par là vers les agriculteurs familiaux, les femmes, les jeunes ruraux, mais également vers les services collectifs de base. Autrement dit, quelles options de services financiers seront proposées aux producteurs qui sont exclus des services des prestataires financiers institutionnels ?

L’époque n’est plus à la formulation de politiques générales, trop normatives, en matière de crédit rural. Son avenir réside plutôt dans la conjugaison d’instruments et de mécanismes diversifiés, sinon gérés du moins contrôlés par les intéressés eux-mêmes, permettant une meilleure adaptation du crédit aux besoins variés (production, mais aussi petits investissements, consommation, obligations sociales), probablement associée au développement de l’esprit mutualiste.

Références bibliographiques

Adjognon, S. G., Liverpool-Tasie, L. S. O., & Reardon, T. A. (2017). “Agricultural input credit in Sub-Saharan Africa: Telling myth from facts”, Food policy, n° 67, p. 93-105.

AGRA 2022. Rapport sur la Situation de l’Agriculture en Afrique. Accélérer la transformation des systèmes alimentaires africains (n° 10), Nairobi, Kenya, Alliance pour une révolution verte en Afrique (AGRA).

Arahama Traoré, Ibrahima Bocoum et Lota D. Tamini (2020), « Services financiers : quelles perspectives pour le déploiement d’innovations agricoles en Afrique ? », Économie rurale [en ligne], 371 | janvier-mars 2020

Astone J., (2018). Investing in food systems: Gaps in capital, analysis and leadership. https://swiftfoundation.org/wp-content/uploads/2019/01/2018-Astone-Investing-in-Food- Systems-1.pdf.

Bradshaw, C.J.A., Ehrlich, P. R., Beattie, A., Ceballos, G., Crist, E., Diamond, J., et al. (2021), Underestimating the Challenges of Avoiding a Ghastly Future. Frontiers in Conservation Science 1 (9).

Brulé-Françoise A., Faivre-Dupaigre B., Fouquet B., Neveu Tafforeau M-J., Rozières C. et Torre C. (2016). Le crédit à l’agriculture, un outil clé du développement agricole, Fondation pour l’agriculture et la ruralité dans le Monde (FARM), note n° 9.

CERES 2030, 2020. Ending Hunger, Increasing Incomes, and Protecting the Climate: What would it cost donors? CERES 2030 Sustainable Solutions to End Hunger, The International Institute for Sustainable Development.

Chiriac D. & Naron B. (2020). Examining the Climate Finance Gap for Small-Scale Agriculture Climate Policy Initiative (CPI), IFAD.

Chiriac D., Naran B., Falconer A. (2020). Examining the Climate Finance Gap for Small-Scale Agriculture, Climate Policy Initiative and IFAD.

CIDSE. (2020). « Finance for Agroecology: More than Just a Dream? An Assessment of European and International Institutions’ Contributions to Food System Transformation »., Policy Brief.

Coste J., Doligez F., Egg J. et Perrin G. [dir.], (2021). La fabrique des politiques publiques en Afrique, agricultures, ruralités, alimentation, IRAM Karthala.

Doligez F., Lemelle J.P., Lapenu C., Wampfler B. (2008). « Financer les transitions agricoles et rurales »., In Devèze, J.C. (dir.). Défis agricoles africains, AFD/Karthala, 313-330.

Doligez F., Perrin G. et Coste J. (2018). Construire des politiques agricoles sur des soutiens différenciés aux exploitations familiales viables, Enjeux et perspectives en Afrique de l’Ouest, IRAM et AFDI, Paris.

FAO. (2018). Initiative de passage à l’échelle supérieure de l’agroécologie : transformer l’alimentation et l’agriculture au service des ODD. http://www.fao.org/3/I9049FR/i9049fr.pdf.

Gasperi M. (2016). « Financement par et dans les chaînes de valeur : de quoi parle-t-on ? », dans Agriculteurs et accès au financement : quel rôle pour l’État ? Grain de sel, n° 72.

Germidis, D., Kessler, D. & Meghir, R. (1991). Systèmes financiers et développement : quel rôle pour les secteurs financiers formels et informels ? OCDE.

Guigonan A., Liverpool-Tasie S., Lenis Saweda L. and Shupp R., (2018). Chocs de productivité et comportement de remboursement sur les marchés de crédit ruraux : une expérience de terrain encadrée, Document de travail de recherche sur les politiques, n° 8528, Washington, DC, Banque mondiale.

HLPE. (2019). Approches agroécologiques et autres approches novatrices pour une agriculture et des systèmes alimentaires durables propres à améliorer la sécurité alimentaire et la nutrition. http://www.fao.org/3/ca5602fr/ca5602fr.pdf.

Huet J-M. (dir.) (2021). Afrique & Numérique. Comprendre les catalyseurs du digital en Afrique, Pearson.

Inter-réseaux (2016) Agriculteurs et accès au financement : quel rôle pour l’État ? Grain de sel, n° 72.

Lapenu C. (2007). Évolutions récentes dans l’offre et les stratégies de financement de l’agriculture, Comité CERISE.

McKague K., Jiwa F., Harji K., & Ezezika O. (2021). « Scaling social franchises: lessons learned from Farm Shop », Agriculture & Food Security, n° 10 (1), p.1-8.

Miller C. & Jones L. (2013). Financement des chaînes de valeur agricoles, Outils et leçons, Rome, FAO et Centre technique de coopération agricole et rurale.

Miller, C. et Amimo, J. (2021). Innovations et leçons en matière de financement des chaînes de valeur agricoles — Études de cas réalisées en Afrique, Rome, FAO et AFRACA. https://doi.org/10.4060/cb4776fr

Mukasa, A. N., Simpasa, A. M., & Salami, A. O. (2017). Credit constraints and farm productivity: Micro-level evidence from smallholder farmers in Ethiopia, African Development Bank, (247).

Ndiaye, C.T., Rietsch, C. & Sarr, F. (eds.). (2022). La microfinance contemporaine, les frontières de la microfinance. PURH.

Omamo S. W. and A. Mills 2022. Investment Targets for Food System Transformation in Africa. NGI Technical, Nairobi and Chicago, New Growth International.

Ouedraogo A. (2016). « Microfinance en Afrique de l’Ouest : histoire, défis et limites » dans Agriculteurs et accès au financement : quel rôle pour l’État ? Grain de sel, n° 72.

OXFAM (2015). Warrantage paysan au Burkina Faso, accès au crédit par le biais des stocks de proximité, Rapports de recherche OXFAM, 61 p.

Pernechele V., Fontes F., Baborska R., Nkuingoua J., Pan X. & Tuyishime C. (2021). Public expenditure on food and agriculture in sub-Saharan Africa: trends, challenges and priorities. Rome, FAO. https://doi.org/10.4060/cb4492en

Storchi, S., Hernandez, E. & McGuiness, E. (2020). Research and learning agenda for the impact of financial inclusion. Focus Note, CGAP/World Bank.

Traoré A., Bocoum I. & Tamini L. (2020). Services financiers : quelles perspectives pour le déploiement d’innovations agricoles en Afrique ? Économie rurale, 371.

Von Pischke J. D. (1991). Finance at the frontier. Debt capacity and the role of credit in the private economy. World Bank.

Wampfler B., Lapenu C. & Doligez F. (2010). Organisations professionnelles agricoles et institutions financiers rurales. Construire une nouvelle alliance au service de l’agriculture familiale. Les Cahiers de l’IRC-Supagro.

Wampfler R. (2016). « Pourquoi il est si difficile de financer l’agriculture familiale ? », dans Agriculteurs et accès au financement : quel rôle pour l’État ? Grain de sel, n° 72.

Woodhill J., Hasnain S. et Griffith A. (2020). Farmers and food system: What future for small-scale agriculture, Environmental Change Institute, University of Oxford.

Notes

[1] Commission de l’Union africaine, 2020. Rapport biennal à la Conférence de l’UA sur la mise en œuvre de la Déclaration de Malabo de juin 2014, Conférence de la 3ème session ordinaire, Addis Abeba, p.14.

[2] Cette typologie est inspirée par un article toujours d’actualité de Dominique Gentil, « Finances rurales : débats actuels et orientations méthodologiques », Techniques financières de développement, n° 27, juin 1992.

[3] Ribier V. et Gabas J-J., 2016. « Vers une accentuation des disparités dans le financement de l’agriculture en Afrique de l’Ouest ? », Cahiers Agriculture, 25, 65007.

[4] Un dispositif d’audit des performances sociales a été élaboré par le groupe CERISE (Comité d’échange, de réflexion et d’information sur les systèmes d’épargne-crédit). Lancées en 2012 par la Social Performance Task Force (SPTF), les Normes Universelles de gestion de la performance sociale (Normes Universelles) rassemblent dans un manuel exhaustif les meilleures pratiques visant à aider les IMF à mettre les clients au centre de leurs décisions stratégiques et opérationnelles, et à aligner leurs politiques et leurs procédures sur les pratiques commerciales responsables. Aujourd’hui, les Normes Universelles sont considérées comme la référence au niveau mondial en termes de pratiques rigoureuses de gestion de la performance sociale dans le secteur de la finance inclusive.

[5] La référence sur ce sujet est le rapport de la FAO et du CTA (Miller et Jones, 2013). Une autre étude complète sur ce mode de financement, assortie de 22 études de cas, est : FAO & AFRACA. 2020. Agricultural value chain finance innovations and lessons: Case studies in Africa, Rome. Voir aussi AGRA, 2020. Supply Chain Finance, a digital solution from Kenya, Nairobi, Alliance for a Green Revolution in Africa.

[6] Les deux cas, Farmcrowdy et Frutoos da Lagoa, sont tirés de African Business, 2020. « African agriculture will not wilt in the face of covid », n° 476, august.